Dall’analisi strategica dell’organizzazione alla matrice di finanziabilità

L’approccio strategico ai finanziamenti europei, assolutamente necessario perché le organizzazioni possano trarre un reale beneficio da questa fonte di finanza aggiuntiva, verte su:

- la mappatura dei fondi europei (si veda il post del 30 giugno),

- la matrice di finanziabilità delle organizzazioni (si veda il post del 30 luglio).

La matrice di finanziabilità di una organizzazione – si tratti di una impresa commerciale, di una cooperativa, di un ente non profit, o anche di enti pubblici – è il fulcro di un autentico approccio strategico ai fondi dell’UE.

Tale matrice costituisce una sorta di cruscotto operativo per una ricerca di finanziamenti agevolati realmente pertinente rispetto ad esigenze e capacità di una data organizzazione.

Ma come si può formulare? E’ sufficiente indicare una lista di “elementi di finanziabilità”? [1].

Oppure è preferibile, per una qualsiasi organizzazione, elaborarla dopo aver effettuato una ampia revisione critica del modello di business?

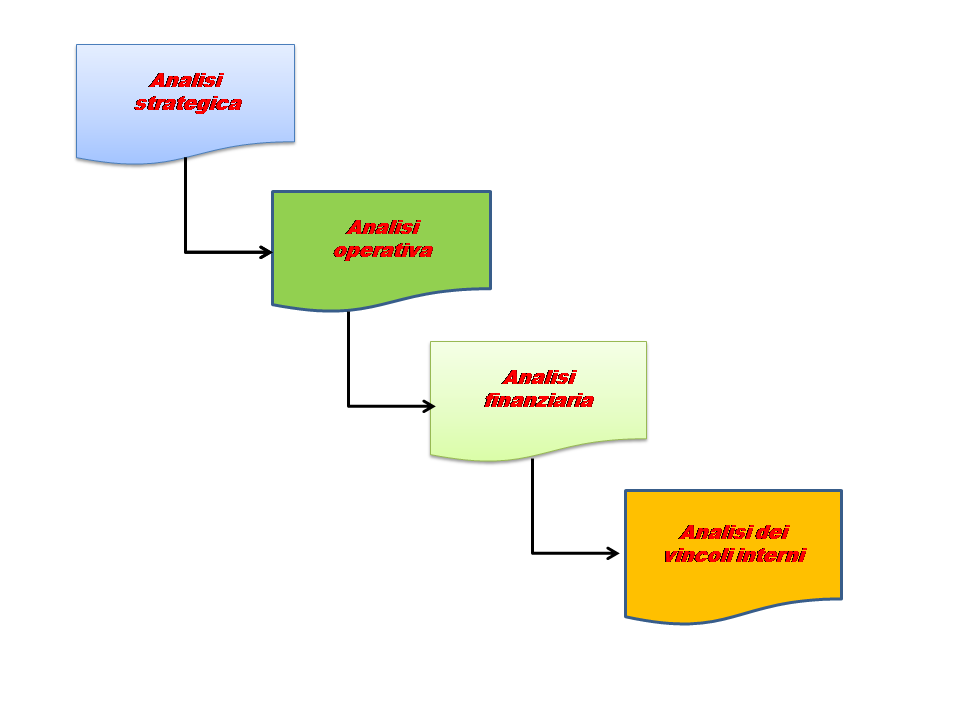

Il mio umile parere è che la formulazione della matrice di finanziabilità debba seguire un autentico percorso analitico che consta di quattro fasi.

La figura che segue fornisce una breve presentazione schematica di questo percorso.

La rilevanza cruciale di analisi finanziaria e analisi dei vincoli interni

Il primo step è una autentica analisi strategica dell’organizzazione, che spazia dall’analisi di elementi costitutivi, in primo luogo visione, mission e brand all’analisi del gruppo target (segmento di clientela per le imprese commerciali e destinatari della “buona causa” per le organizzazioni non profit).

In relazione all’analisi strategica preme evidenziare che, in generale, è preferibile parlare di un “Orientamento Strategico” (OS) di una organizzazione (si veda Coda 1988), piuttosto che di strategie di medio-lungo termine, tenendo così conto delle critiche di Henry Mintzberg alla formulazione di strategie “deliberate” (Mintzberg 1990, 1991, 1994).

Giorno per giorno, a parere di chi scrive, è il modello di business, la cui definizione è il fulcro dell’analisi operativa, il vero cruscotto (dashboard) per la gestione di una organizzazione (sia essa privata commerciale, o sia orientata all’utilità sociale). Fra i vari possibili modelli di business, si suggerisce di adottare il canvas model sia per la sua capacità di esplicitare i drivers del successo di una organizzazione, sia per la sua versatilità (Osterwalder, Pigneur 2010), tenendo anche conto dell’importanza di alcuni contributi di Derek Abell – in particolare il suo lavoro seminale del 1980 – per la corretta definizione del “business” di una organizzazione [2].

L’analisi finanziaria riguarda due aspetti:

- fattori determinanti e caratteristiche del fabbisogno finanziario;

- elementi finanziari chiave delle sovvenzioni (tasso di contribuzione, montante massimo del finanziamento concedibile, altri).

L’analisi dei vincoli interni (che verrà approfondita presto in un nuovo post), in genere, concerne:

1. i vincoli giuridico-amministrativi (in primo luogo la natura giuridica e la sede operativa di una organizzazione);

2. i vincoli di capacità da individuare tra quei vincoli richiamati negli avvisi di finanziamento fra i c.d. “criteri di selezione”. I “criteri di selezione” richiamano sempre espressamente:

- la capacità operativa di una organizzazione (operational capacity);

- la capacità finanziaria (financial capacity), che la Commissione Europea vaglierà, nel caso delle imprese commerciali, richiedendo di allegare alle richieste di finanziamento il Conto Economico, lo Stato Patrimoniale e anche il rapporto di audit di revisori contabili qualificati. [3]

Una volta definiti Orientamento Strategico e modello di business, analisi finanziaria e analisi dei vincoli interni consentono di:

- effettuare una analisi di coerenza (analisi di compatibilità) fra elementi cardine dell’OS e del modello di business di un’organizzazione e vincoli di un dato avviso pubblico di finanziamento;

- completare, di conseguenza, in via definitiva la matrice di finanziabilità, identificandone puntualmente i building blocks rilevanti (e il motivo per cui rilevano effettivamente in relazione a quell’avviso pubblico);

- verificare l’ammissibilità a beneficio dell’organizzazione e, non ultimo, i suoi vincoli interni di capacità;

- valutare correttamente se sia opportuno o meno impegnare l’organizzazione (a volte anche per diverse settimane) nella preparazione di proposta di progetto e documentazione amministrativa per tentare di accedere a delle sovvenzioni pubbliche, tenendo conto dei vincoli riconducibili all’avviso di finanziamento e dei vincoli interni di capacità [4].

*******

Riferimenti bibliografici

Analisi strategica, della struttura e del management delle organizzazioni:

ABELL D.F. (1980), Defining the Business: The Starting Point of Strategic Planning, Prentice Hall, Englewood Cliffs

CODA V. (1988), L’orientamento strategico dell’impresa, Utet, Torino

MINTZBERG H. (1990), The design school: reconsidering the basic premises of strategic management, “Strategic Management Journal”, Vol. 11, 171-195

MINTZBERG H. (1991), Management: mito e realtà, Garzanti, Milano

MINTZBERG H. (1996), Ascesa e declino della pianificazione strategica, Isedi, Torino

OSTERWALDER A., PIGNEUR Y. (2010), Business Model Generation, Wiley & Sons, Hoboken, New Jersey

Analisi finanziaria:

BORGONOVI E., CRUGNOLA P., VECCHI V. (2006), Finanziamenti comunitari. Approccio strategico, progettazione e gestione, EGEA, Milano

VECCHI V., CUSUMANO N., MINARDI P. (2015), Finanziamenti comunitari 2014-2020. Strategia, gestione e rendicontazione, EGEA, Milano

*******

[1] In generale, gli “elementi di finanziabilità” (building blocks) che non possono mancare nella “matrice di finanziabilità” di una organizzazione sono:

- Destinatari (gruppo target),

- Settore di attività (ambito di intervento),

- Azioni chiave,

- Risorse chiave (assets e fattori produttivi specifici),

- Forma giuridica dell’organizzazione,

- Localizzazione.

[2] Il modello di Abell per definizione del “business” (o anche “area di business”, o “area di affari”) verte su tre domande (analisi) chiave:

- WHAT?: indica come una organizzazione corrisponde alle richieste dei clienti (“funzione d’uso” o “proposta di valore”),

- WHO?: indica chi sono i destinatari finali che traggono vantaggio dalla “proposta di valore” (segmenti di clientela),

- HOW?: indica quali processi/tecnologie/inputs specifici una organizzazione adotta per creare e trasferire valore ai destinatari.

[3] Tutti gli avvisi pubblici di finanziamento, in genere, presentano quattro blocchi di criteri di valutazione di ammissibilità formale e di merito delle domande di finanziamento:

- criteri di esclusione (exclusion criteria),

- criteri di ammissibilità (elegibility criteria),

- criteri di selezione (operational capacity e financial capacity),

- criteri di merito/premio (award criteria).

[4] Questo percorso analitico verrà discusso giovedì 12 e venerdì 13 novembre, nel corso del seminario “Modelli di funding degli enti non profit: strategie di fundraising e accesso ai fondi europei” organizzato a Firenze da Eurosportello. Il seminario sarà condotto, oltre che dallo scrivente, da Elena Zanella, una delle maggiori esperte italiane di fundraising.